|

| Các dịch vụ cho vay trực tuyến như Akulaku đang trở thành nguồn tín dụng phù hợp cho những người vay trẻ tuổi ở Indonesia. (Ảnh của Tsubasa Suruga) |

Các công ty khởi nghiệp fintech ở Đông Nam Á đang mở rộng tín dụng cho những người vay trẻ tuổi, nhiều người trong số họ bị hạn chế tiếp cận các dịch vụ tài chính truyền thống, ngay cả khi một số tổ chức cho vay lớn nhất khu vực đang gấp rút số hóa hoạt động kinh doanh của họ.

Dịch vụ cho vay đang trở thành dịch vụ hàng đầu trong lĩnh vực tài chính, với ngày càng nhiều công ty thâm nhập vào lĩnh vực ngân hàng trong năm nay thông qua việc mua lại những người cho vay truyền thống hoặc mua cổ phần từ họ.

Ganis Pawestri, thư ký 27 tuổi ở trung tâm Jakarta, không có thẻ tín dụng. Thay vào đó, cô sử dụng một ứng dụng có tên Akulaku để mua sắm hàng ngày và hàng thời trang trực tuyến, chi khoảng 800.000 rupiah Indonesia (50 USD) mỗi tháng.

Vào cuối tháng, cô thực hiện thanh toán thông qua ngân hàng trực tuyến cũng do công ty thuộc tập đoàn Akulaku điều hành. Đặc biệt là các khoản vay có thời hạn 1 tháng sẽ được hưởng lãi suất vay 0%. Với những khoản mua sắm đắt tiền hơn, chẳng hạn như đi du lịch, cô trả thành ba đợt với lãi suất lên tới 2%.

Các dịch vụ Fintech như Akulaku, cho phép thanh toán trả góp lên tới 12 tháng, rất phổ biến ở Indonesia, nơi chỉ có khoảng 5% người dân có thẻ tín dụng. Ra mắt vào năm 2016, hơn 60% trong số 5 đến 7 triệu người dùng hoạt động hàng tháng là thế hệ Millennials.

Efrinal Sinaga, Chủ tịch Akulaku Finance cho biết: “Phục vụ [khách hàng] kỹ thuật số là rất quan trọng đối với lĩnh vực tài chính” nhằm mở rộng cơ sở khách hàng của công ty ở Indonesia xa xôi, nơi có khoảng 17.000 hòn đảo. Tập đoàn này cũng hoạt động tại Philippines và Malaysia, đặt mục tiêu phục vụ 50 triệu khách hàng trên toàn khu vực vào năm 2025.

Đối với khách hàng của mình, điểm thu hút lớn là khả năng tiếp cận tín dụng dễ dàng ngay cả đối với những người có ít hoặc không có lịch sử vay mượn. Không sử dụng thông tin nhận dạng cá nhân, Akulaku đã xây dựng mô hình chấm điểm tín dụng bằng cách hợp tác với các trang thương mại điện tử và nhà cung cấp dịch vụ viễn thông để đánh giá mức độ tín nhiệm của người vay tiềm năng dựa trên thói quen chi tiêu của họ.

|

Các nền kinh tế mới nổi như Indonesia thường thiếu hoặc chậm phát triển các văn phòng tín dụng mà các ngân hàng và người cho vay tiêu dùng sử dụng để có được lịch sử tín dụng cập nhật của những người đi vay tiềm năng.

Ứng dụng đặt ra hạn mức tín dụng cho từng khách hàng, tùy thuộc vào thu nhập và lịch sử thanh toán của họ, giúp họ không bị chi tiêu quá mức. Pawestri ở Jakarta bắt đầu với hạn mức 3 triệu rupiah, sau đó tăng gấp đôi sau một năm rưỡi vì cô thường xuyên sử dụng dịch vụ.

Theo khảo sát của Trung tâm Thực hành và Đầu tư Tác động (CIIP), một đơn vị phi lợi nhuận của Temasek Trust ở Singapore, 63% người dùng fintech là khách hàng lần đầu và 57% cho biết họ không có quyền truy cập vào các lựa chọn thay thế, so với 46 % và 40% tương ứng cho các nhà cung cấp dịch vụ tài chính truyền thống.

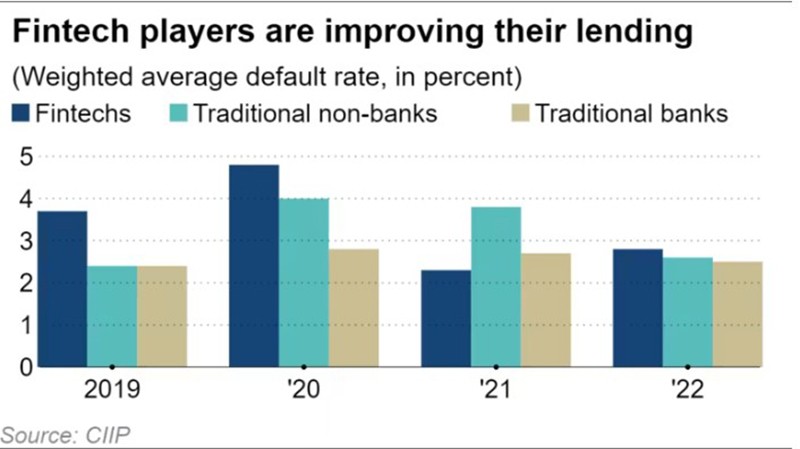

Tuy nhiên, CIIP lưu ý những người chơi fintech “có xu hướng cung cấp các sản phẩm có thời hạn sử dụng ngắn hơn và mức giá hàng năm cao hơn”.

Được công bố vào tháng 6, khảo sát của CIIP là bản phân tích toàn diện đầu tiên về tác động của tài chính toàn diện ở Đông Nam Á. Công ty đã tham vấn 6.500 khách hàng sử dụng dịch vụ tài chính tại sáu quốc gia: Campuchia, Indonesia, Myanmar, Philippines, Thái Lan và Việt Nam.

Dawn Chan, Giám đốc điều hành của CIIP cho biết: “Sự tăng tốc của các công ty fintech trong việc giải quyết không gian cũng phản ánh số lượng người không sử dụng dịch vụ ngân hàng và chưa được phục vụ đầy đủ trong khu vực này”.

Theo một báo cáo năm ngoái của Google, Temasek Holdings và Bain & Co, một số ngân hàng lớn nhất châu Á hiện đang có động thái mạnh mẽ hơn trong lĩnh vực cho vay trực tuyến ở Đông Nam Á, dự kiến sẽ đạt 116 tỷ USD vào năm 2025, tăng gần gấp ba lần so với năm 2021.

Năm ngoái, Ngân hàng Thương mại Siam của Thái Lan đã đầu tư 100 triệu USD vào Akulaku, trong khi ngân hàng cho vay lớn nhất Nhật Bản, MUFG Bank, cũng đầu tư 200 triệu USD và nắm giữ khoảng 10% cổ phần trong công ty cho vay trực tuyến Indonesia.

Ngân hàng Mizuho của Nhật Bản vào tháng 3 đã dẫn đầu vòng gây quỹ trị giá 270 triệu USD cho Tập đoàn Kredivo, đối thủ cạnh tranh của Akulaku ở Indonesia. Ra mắt vào năm 2016, Kredivo nhắm đến nhiều khách hàng giàu có hơn trong nước – những người có mức lương tối thiểu hàng tháng là 3 triệu rupiah.

Theo Kazutoshi Isogai, Giám đốc ngân hàng kinh doanh và bán lẻ của Mizuho, nói rằng Việt Nam, Philippines và Indonesia là "một số thị trường hứa hẹn nhất cho ngân hàng bán lẻ", đồng thời nói thêm rằng ngân hàng Nhật Bản có thể mở rộng quan hệ đối tác sang các thị trường mới. Ngoài Indonesia, Kredivo đã hoạt động tại Việt Nam.

Bằng cách sử dụng công nghệ tín dụng cốt lõi của mình, Kredivo đã mở rộng phạm vi dịch vụ của mình, bao gồm cả việc phát hành thẻ tín dụng của riêng mình. Giám đốc chiến lược của Kredivo Abhijay Sethia cho biết, công ty cho vay trực tuyến cũng đang tìm cách ra mắt một ngân hàng kỹ thuật số vào “một thời điểm nào đó trong năm nay, tùy thuộc vào sự chấp thuận theo quy định”.

Indonesia đang chứng kiến làn sóng các công ty công nghệ mua lại các ngân hàng truyền thống để biến chúng thành ngân hàng số. Năm ngoái, Kredivo đã nắm giữ phần lớn cổ phần của Ngân hàng Bisnis Internasional được niêm yết công khai. Grab và Viễn thông Singapore có kế hoạch mở ngân hàng kỹ thuật số của riêng họ trong năm nay tại Indonesia sau khi họ mua cổ phần thiểu số của một công ty cho vay tư nhân nhỏ. Đầu tháng này, KakaoBank của Hàn Quốc tuyên bố sẽ mua 10% cổ phần của tập đoàn.

| Tăng cường quản trị rủi ro, thúc đẩy hoạt động Fintech và ngân hàng số tại Việt Nam Sự phát triển với tốc độ nhanh chóng của Fintech đã khiến các cơ quan quản lý của các quốc gia đối mặt với nhiều ... |

| ADB và Thụy Sỹ 'rót' 5 triệu USD phát triển các fintech tài chính Việt Nam Ngân hàng Phát triển châu Á (ADB) và Thụy Sỹ đã ký một thỏa thuận đồng tài trợ lên tới 5 triệu USD để phát ... |